Velkarahoitus

Konsernin pääoman hallinnan pyrkimyksenä on optimaalisen pääomarakenteen avulla tukea liiketoimintaa varmistamalla kilpailukykyiset toimintaedellytykset ja mahdollistaa strategian toteuttaminen. Pääomarakenteeseen vaikutetaan operatiivisen kassavirran lisäksi mm. mahdollisten osakeantien ja omien osakkeiden hankintojen kautta, velkarahoituksen lisäämisellä tai takaisinmaksulla, mahdollisilla pääomaerien välisillä konversioilla sekä operatiivisilla päätöksillä investoinneista, kasvusta ja mahdollisista omaisuuserien myynneistä velkojen vähentämiseksi. Konsernin pääomarakenteen kehitystä seurataan mm. nettovelan muutoksella, nettovelan ja käyttökatteen suhteella sekä kassavirtaennusteella. Terveystalolla ei ole tällä hetkellä luottoluokitusta.

Avainluvut

| 2025 | 2024 | 2023 | 2022 | 2021 | 2020 | 2019 | |

| Omavaraisuusaste, % | 40,7 | 39,4 | 36,5 | 40,2 | 42,2 | 42,1 | 39,9 |

| Nettovelka | 508,0 | 504,8 | 598,1 | 566,6 | 519,0 | 490,9 | 548,2 |

| Nettovelkaantumisaste (Gearing), % | 87,0 | 92,1 | 116,0 | 95,7 | 85,2 | 85,9 | 101,3 |

| Nettovelka/Oikaistu käyttökate (EBITDA) (viimeiset 12 kuukautta) * | 2,0 | 2,1 | 3,0 | 3,2 | 2,5 | 3,0 | 3,1 |

| *) Oikaisut ovat tavanomaisesta liiketoiminnasta poikkeavia olennaisia eriä, jotka liittyvät liiketoiminnan hankintojen kuluihin, liiketoiminnan uudelleenjärjestelykuluihin, omaisuuden nettomyyntivoittoihin ja - tappioihin, arvonalentumisiin, strategisiin projekteihin ja muihin vertailukelpoisuuteen vaikuttaviin eriin. | |||||||

Rahoitusvelat

| MEUR | 31.12.2025 | 30.6.2025 | 31.12.2024 | 31.12.2023 | 31.12.2022 | 31.12.2021 |

| Rahalaitoslainat | 281,6 | 287,1 | 278,9 | 313,8 | 419,2 | 365,4 |

| Joukkovelkakirjalainat | 99,5 | 99,4 | 99,3 | 99,1 | - | - |

| Osamaksuvelat | - | - | 0,0 | 3,8 | 8,0 | 13,3 |

| Vuokrasopimusvelat | 199,7 | 184,5 | 191,8 | 219,1 | 179,8 | 178,5 |

| Yhteensä | 580,8 | 571,0 | 570,0 | 635,7 | 607,0 | 557,2 |

Nettovelkoihin sisältyvät korolliset velat vähennettynä korollisilla saamisilla ja rahavaroilla.

Merkittävä osa korollisista veloista on rahalaitoslainoja. Konsernin lainasopimuksessa on kovenanttiehto, jonka raja-arvon ylittyessä lainanantajat voivat vaatia lainojen välitöntä takaisinmaksua. Kovenanttiehto liittyy käyttökatteen ja nettovelan suhteeseen. Katsauskauden aikana yhtiö täytti rahoitussopimuksissaan sovitun, suhteellista velkaantuneisuutta kuvaavan kovenanttiehdon.

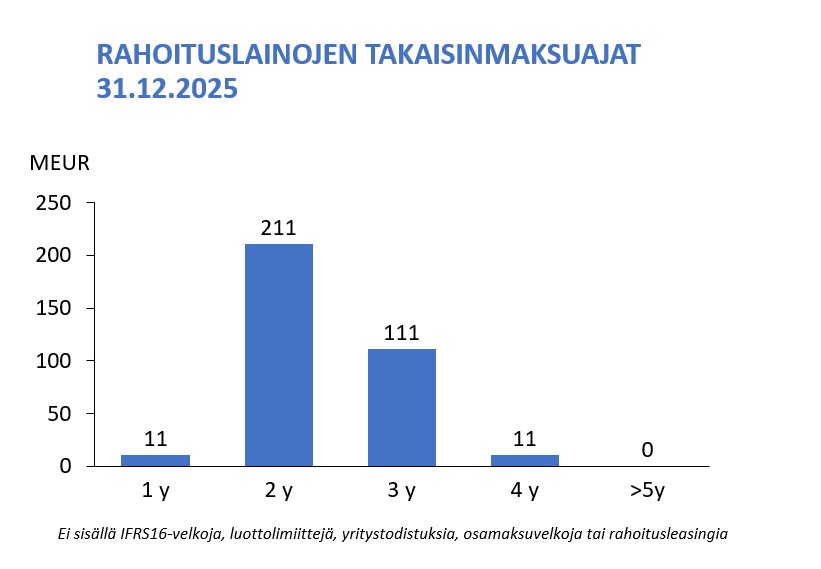

Maturiteettiprofiili

Terveystalon rahoituslainojen keskimääräinen maturiteetti oli 2,1 (3,0) vuotta katsauskauden lopussa, ja keskimääräinen markkinakorko rahoituslainoille konsernissa vuoden 2025 neljännellä neljänneksellä oli 3,4 (4,2) prosenttia. Tilikauden aikana yhtiö täytti rahoitussopimuksissaan sovitun, suhteellista velkaantuneisuutta kuvaavan kovenanttiehdon.

Rahoitussopimuksia

-

Q4/2024

Yhtiö on sopinut raportointikaudella yhteensä 200 miljoonan euron suuruiset pankkirahoitussopimukset ja jälleen rahoittanut voimassa olevat valmiusluottolimiitit (RCF). Pankkilainojen maturiteetti on kolme vuotta kahdella yhden vuoden jatko-optiolla, ja se on kertalyhenteinen. Pankkilainat nostettiin kokonaisuudessaan ja käytettiin vuosina 2025 ja 2026 erääntyvien pankkilainojen uudelleenrahoittamiseen. Samassa yhteydessä on sovittu vuosina 2026 ja 2027 erääntyvien 80 miljoonan euron valmiusluottolimiittien jälleen rahoittamisesta. Valmiusluottolimiitin maturiteetti on kolme vuotta kahdella yhden vuoden jatko-optiolla.

-

Q4/2023

Yhtiö on sopinut raportointikaudella 135 miljoonan euron suuruisen ja vastuullisuustavoitteisiin sidotun pitkäaikaisen pankkirahoitussopimuksen ja jälleen rahoittanut voimassa olevan valmiusluottolimiitin (RCF). Pankkilainan maturiteetti on kolme vuotta yhden vuoden jatko-optiolla, ja se on kertalyhenteinen. Pankkilainasta nostettiin 125 miljoonaa euroa, joka käytettiin vuosina 2023–2024 erääntyvien pankkilainojen uudelleenrahoittamiseen. Samassa yhteydessä on sovittu vuonna 2024 erääntyvän 40 miljoonan euron valmiusluottolimiitin jälleen rahoittamisesta. Valmiusluottolimiitin maturiteetti on kolme vuotta yhden vuoden jatko-optiolla.

-

Q3/2023

Yhtiö sopi katsauskauden jälkeen lokakuussa 2023, 135 miljoonan euron pitkäaikaisen pankkirahoitussopimuksen ja jälleenrahoittanut voimassa olevan valmiusluottolimiitin (RCF). Pankkilainan maturiteetti on kolme vuotta yhden vuoden jatko-optiolla ja se on kertalyhenteinen. Pankkilaina käytetään vuosina 2023–2024 erääntyvien pankkilainojen uudelleenrahoittamiseen. Samassa yhteydessä on sovittu vuonna 2024 erääntyvän 40 miljoonan euron valmiusluottolimiitin jälleen rahoittamisesta. Valmiusluottolimiitin maturiteetti on kolme vuotta yhden vuoden jatko-optiolla.

-

Q3/2022

Yhtiö solmi kolmannen neljänneksen aikana 120 miljoonan euron pitkäaikaisen rahoitussopimuksen. Lainan maturiteetti on kolme vuotta ja se on kertalyhenteinen.

-

Q2/2022

Pohjoismaiden Investointipankki (NIB) ja Terveystalo sopivat 50 miljoonan euron pitkäaikaisesta lainasta, jolla rahoitetaan yhtiön digikehitystä vuosina 2022–2025. Yhtiö laajensi kotimaisen yritystodistusohjelman 200 miljoonan euron monipankkiohjelmaksi, jonka puitteissa yhtiö voi laskea liikkeelle alle vuoden mittaisia yritystodistuksia.

-

Q1/2022

Yhtiö allekirjoitti 100 miljoonan euron kotimaisen yritystodistusohjelman, jonka puitteissa laski liikkeelle ensimmäiset yritystodistuksensa. Yhtiö allekirjoitti rahoitussopimuksen, johon sisältyy 40 miljoonan euron luottofasiliteetti sekä lisäksi 80 miljoonan euron sitoumukseton luottofasiliteetti.

-

Q4/2019

Yhtiö solmi 410 milj. euron rahoitussopimuksen (josta RFC 40 milj, euroa; Facility A 160 milj. euroa, tasalyhenteinen; Facility B 210 milj. eur, bullet). Lainan korkomarginaali huomioi sen, miten Terveystalo saavuttaa asiakastyytyväisyydelle, henkilöstön työtyytyväisyydelle ja hyvinvoinnille sekä sekajätteen vähentämiselle asetetut vastuullisuustavoitteet. Lainan maturiteetti on viisi vuotta.